Azərbaycanda inflyasiya daha çox qeyri-monetar amillərlə bağlıdır, amma pul siyasəti monetar şəraiti və inflyasiya gözləntilərini tənzimləməklə inflyasiya təzyiqini azaltmağa çalışır.

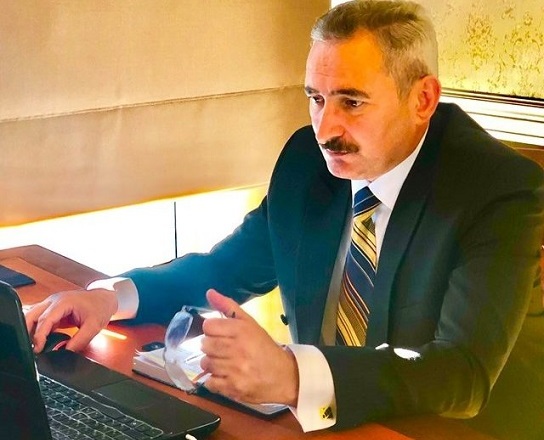

Bunu İqtisadi İslahatların Təhlili və Kommunikasiya Mərkəzinin icraçı direktoru Vüsal Qasımlı Azərbaycan Mərkəzi Bankının uçot dərəcəsini yüksəltməsi barədə verdiyi qərarı şərh edərkən bildirib.

Onun sözlərinə görə, Mərkəzi Bankın digər təsir kanalı manatın mübadilə məzənnəsidir: “Son bir ildən artıq müddətdə manatın nominal effektiv məzənnəsi həm ümümi, həm də qeyri-neft sektoru üzrə artıb. Nəticədə manatla ifadə olunan maliyyə alətlərinə yatırımlar daha cəlbedici olur. Azərbaycanın maliyyə bazarında dedollarlaşma və izafi likvidlik, həmçinin Mərkəzi Bank notları və Maliyyə Nazirliyinin dövlət qiymətli kağızlarının manatla ifadə olunan faiz dərəcələrinin region ölkələri ilə müqayisədə aşağı həddə olması da bu amillə bağlıdır. Amma etiraf edək ki, manatın real effektiv məzənnəsinin yüksəlməsi yerli məhsulları baha, xarici məhsulları isə ucuz hala gətirir. Misal kimi deyə bilərik ki, keçən il Türkiyədəki devalvasiyadan sonra bu ölkədən Azərbaycana məhsul idxalının necə sürətlə böyüməsinin şahidi olduq. Beləliklə, möhkəmlənən manat həm də daxili istehsala olan tələbi zəiflədir, idxalı stimullaşdırır və inflyasiyanı cilovlayır.”

Vüsal Qasımlı bildirib ki, buraxılış kəsiri (output gap), yəni buraxılışın mövcud həcmi ilə onun uzunmüddətli trendi arasındakı fərq inflyasiyanın əsas hərəkətverici qüvvəsidir: “Uzunmüddətli buraxılış trendi inflyasiyanın hədəf səviyyəsindən kənara çıxmadığı istehsal səviyyəsi kimi başa düşülür. İnflyasiya haqqında danışanda daha iki kəsiri qeyd etməliyik: real faiz fərqi (real interest rate gap) və real məzənnə fərqi (real exchange rate gap). Çünki bu iki kəsir monetar şəraiti şərtləndirir. Beləliklə, manatın real məzənnəsi inflyasiyanı müəyyənləşdirən əsas amildir. Baxmayaraq ki, Azərbaycanda inflyasiya daha çox qeyri-monetar amillərlə bağlıdır, amma pul siyasəti monetar şəraiti və inflyasiya gözləntilərini tənzimləməklə inflyasiya təzyiqini azaltmağa çalışır. Azərbaycanın makroiqtisadi fundamentalları, o cümlədən, icmal və tədiyyə balansının artıqlığı dezinflyasiyaya meyillilik yaradır. Çünki ölkənin əlverişli makroiqtisadi çərçivəsi valyuta bazarında tələb-təklif tarazlığını təmin etməklə qiymət sabitliyinin əsas lövbəri olan manatın məzənnəsini sabitiləşdirir. Teylor qaydasına da əsaslanaraq deyə bilərik ki, inflyasiya sürətləndikcə Mərkəzi Bank da faizləri yüksəldir. Eni zamanda Mərkəzi Bank buraxılış kəsirinə, yəni buraxılışın uzunmüddətli trenddən kənarlaşmasına və ya faktiki buraxılışın potensial buraxılışdan fərqlənməsinə reaksiya verir. Yeri gəlmişkən, Mərkəzi Bank təkcə mövcud inflyasiya deyil, həm də gələcək və ya gözlənilən inflyasiya ilə bağlı da öz siyasətini qurmalıdır.”

Xatırladaq ki, Azərbaycan Mərkəzi Bankının (AMB) İdarə Heyəti faiz dəhlizi parametrlərinin yüksəldilməsi haqqında qərar qəbul edib.

Uçot dərəcəsi 7,25 faizdən 7,5 faizə, yuxarı həddi isə 8,25 faizdən 9 faizə yüksəldilib. Dəhlizin aşağı həddi 6 faizdə saxlanılıb.

TƏQDİM ETDİ: Y.MƏMMƏDLİ